Com os recentes reajustes na taxa de juros dos bancos e a redução do percentual financiado, consumidor deve avaliar bem as opções para compra

Por Fabio Elizeu

Nas últimas semanas várias pessoas que pretendiam concretizar o sonho da casa própria foram surpreendidas por notícias de restrição ao crédito e aumento de juros por parte dos bancos (públicos e privados) que emprestam dinheiro para financiar a compra de imóveis. Mas nem todos podem esperar as condições de crédito melhorarem ou a taxa de juros recuar. E quem vai casar agora e havia se programado para comprar o imóvel utilizando financiamento bancário? E o casal que mora em um apartamento pequeno e necessita de um espaço maior porque a família vai aumentar? E aqueles que pretendiam vender o imóvel usado para utilizar o valor como entrada em uma casa, sendo que o dinheiro que faltava seria conseguido via empréstimo imobiliário no banco? Todas essas são situações que, provavelmente, muitas famílias estão enfrentando neste momento. O portal Sonho do Primeiro Imóvel entrevistou alguns especialistas para ajudá-lo a tomar a melhor decisão.

O economista, especialista em crédito imobiliário e diretor-presidente da Novasec, José Pereira Gonçalves, acredita que a restrição do crédito fará com que o preço dos imóveis se ajuste ao mercado, havendo, inclusive, a possibilidade de redução de preços. “No caso de imóveis novos, algumas construtoras começam a dar desconto – quem dispõe de recursos poderá encontrar boas oportunidades, tanto no que se refere a imóveis novos como usados”, comenta.

Pereira ressalta que é importante o consumidor ficar atento a todos os gastos envolvidos na compra do imóvel (registros, comissões, obtenção de certidões etc), destacando que a prestação a ser assumida deve ficar num nível razoável em relação à renda do comprador. “De qualquer maneira, a pessoa não deve se endividar em demasia, para que o sonho da compra da casa própria não venha a se transformar em pesadelo”.

“No caso de imóveis novos, algumas construtoras começam a dar desconto – quem dispõe de recursos poderá encontrar boas oportunidades, tanto no que se refere a imóveis novos como usados”

Na mesma linha, o professor da Fundação Getúlio Vargas (FGV) e colunista da Globo News Samy Dana, avalia que os preços dos imóveis à vista estão, agora, se ajustando; num primeiro momento, o movimento é de queda no volume de negócios para os usados, devido a uma assimetria de informação característica do setor – o vendedor acredita, por exemplo, que seu apartamento valha R$ 500 mil, mas não encontra comprador a esse valor e, por isso, não há compra e venda e o número de negócios cai. Num segundo momento, pode haver um ajuste para baixo.

Ele aponta, ainda, uma outra característica do mercado imobiliário: a enorme variação nos preços à vista e com entradas nos mais diversos porcentuais do valor (20%, 50% e 70%, por exemplo), o que torna turvo o olhar do comprador.

Nessas circunstâncias, o melhor, mesmo, é economizar o máximo para comprar, financiando o mínimo possível – mesmo que seja necessário passar um tempo pagando aluguel. “Há um desespero para a compra do imóvel. Mas é preciso, se possível, enxergar essa operação do ponto de vista de investimentos, não como bem de consumo”.

Já para o vice-presidente de Habitação Econômica do Secovi-SP, Flavio Prando, restam poucas opções para o consumidor neste momento. “Infelizmente, não há muitas alternativas. A Caixa Econômica Federal é o banco que concentra cerca de 65% das operações de financiamento imobiliário do País, e com taxas de juros atrativas. E, agora, os bancos privados também começam a mudar suas políticas de financiamento, ou reduzindo o teto para financiamento ou aumentando os juros”, avalia o executivo.

Prando acredita que uma retração no crédito habitacional é latente. “Ao longo da última década, foi justamente o financiamento de imóveis – com taxas de juros razoáveis, com parcelas que cabem no bolso da população e prazos de pagamento extensos – a força que impulsionou o setor, ajudando, inclusive, o governo à época a enfrentar a crise econômica internacional. Esperamos que tudo o que vemos hoje não represente uma volta ao passado, pois seria algo danoso ao País, uma vez que a indústria imobiliária também fomenta outros setores, como o de imóveis, decoração, eletrodomésticos reforma etc”.

Ainda na visão do executivo, muitas vezes as pessoas, para comprar um imóvel novo, dependem da venda de um imóvel usado. Nessas circunstâncias, se esse imóvel a ser vendido se enquadrar nos limites do chamado SBPE – Sistema Brasileiro de Poupança e Empréstimo, o comprador do imóvel usado enfrentará os mesmos problemas para dar a entrada no financiamento, criando um ciclo no qual o vendedor, por sua vez, não terá capital para adquirir um imóvel novo.

“Fora isso, quem está na iminência de adquirir uma casa ou apartamento precisa sentir confiança. Com essa série de notícias negativas – menos crédito, mais juros –, as pessoas acabam segurando a compra”, argumenta.

Abaixo, listamos algumas dicas de especialistas para você, leitor, concretizar o sonho da casa própria mesmo neste cenário de mudanças:

1- Utilizar recursos do FGTS para dar entrada, se for possível. Lembre-se que pode ser utilizado o FGTS do cônjuge. O rendimento do Fundo é, hoje, muito baixo. Manter esse dinheiro depositado significa perder para qualquer aplicação. Melhor é usá-lo para dar entrada no imóvel.

2- Dependendo da oportunidade, vender outro bem para aumentar o valor da entrada, desde que não seja essencial. Se o casal possuir dois carros por que não vender um deles?

3- No caso de imóveis novos, verificar se a construtora vende para receber em parcelas. Neste caso não há necessidade de banco.

4- Evite recorrer ao endividamento para completar o total de recursos para dar entrada no imóvel. Mesmo as linhas mais baratas, como crédito consignado, são mais caras que o crédito imobiliário.

Entenda a origem do dinheiro para compra da casa própria

O dinheiro emprestado pelos bancos para a compra da casa própria pode ter diversas origens, como o Fundo de Garantia do Tempo de Serviço (FGTS) a poupança (sim, a velha e conhecida caderneta de poupança) ou mesmo títulos imobiliários.

Os bancos têm de destinar no mínimo 65% dos depósitos da poupança para crédito imobiliário. Do total, 80% tem de ser para imóveis da linha do SFH e o resto para operações com taxa de mercado, o SFI – juros mais elevados. Uma parcela desse dinheiro (30%) não pode ser emprestada e tem de ficar no banco; é o chamado compulsório.

Como a poupança vem apresentando perdas consecutivas, a principal fonte de recursos do setor está se esgotando, por isso vários bancos, incluindo a CAIXA anunciaram alterações nas condições de crédito.

Em março a caderneta teve o pior desempenho da história. Os saques superaram os depósitos em R$ 11,438 bilhões. Apenas no primeiro quadrimestre a captação líquida ficou negativa em R$ 29 bilhões, de acordo com dados do Banco Central.

Qual a alternativa para a falta de recursos?

Especialistas do setor acreditam que se o Banco Central reduzir para 10% o depósito compulsório, já abasteceria o SFH (Sistema Financeiro da Habitação) em R$ 50 bilhões. Só isso, no entanto, não bastaria. É preciso encontrar novos modelos de funding (novas fontes de recursos) para não haver uma dependência direta dos saldos de poupança.

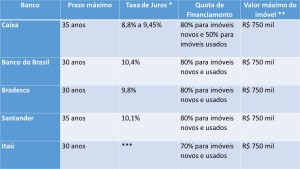

Clique na tabela e confira as condições atuais de financiamento imobiliário oferecidas por algumas instituições financeiras: